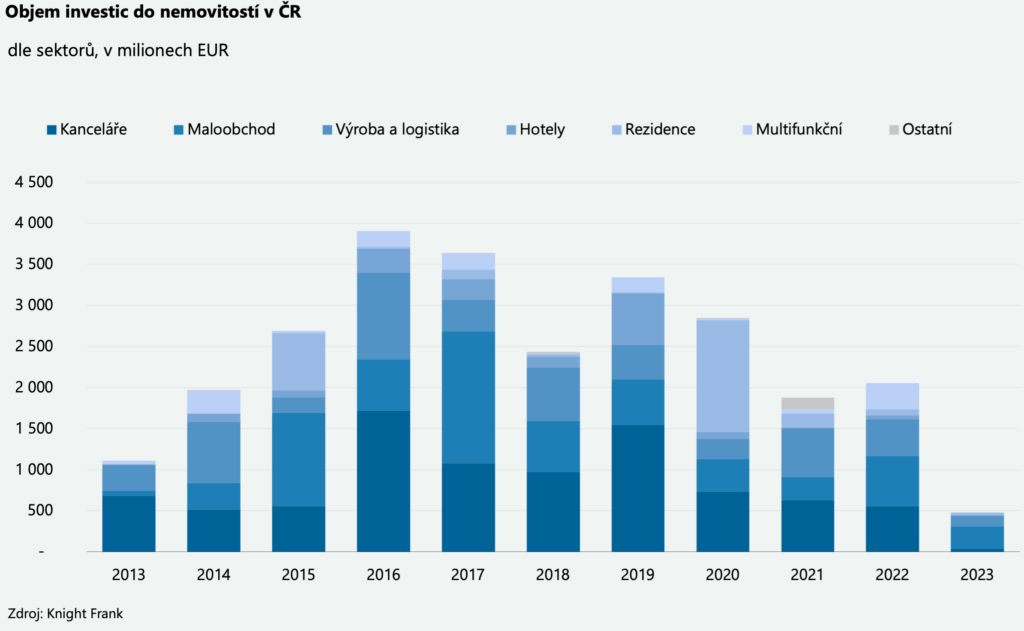

V pozadí tohoto pozitivního vývoje je ovšem jediná velká investice do portfolia maloobchodních nemovitostí, která tvoří větší část z celkového čtvrtletního přílivu kapitálu na domácí realitní trh (téměř 50 %). Právě díky této transakci také nejvíc investic v uplynulém čtvrtletí směřovalo do segmentu maloobchodu.

Z analýzy trhu komerčních nemovitostí, zpracované poradenskou společnosti Knight Frank, také vyplývá, že na investičním trhu byli v sledovaném období nejaktivnější domácí investoři – jejich podíl na objemu realizovaných transakcí tvořil dosud neviděných 87 %. O zbylých 13 % se poněkud netradičně podělili investoři z Polska, Rakouska a Finska.

Co se nakupuje?

V uplynulém čtvrtletí realitním investicím podle statistik Knight Frank tedy dominovaly nemovitosti ze segmentu maloobchodu (57 %), následované výrobními a skladovými areály (27 %). Naopak kancelářské budovy, které jsou dlouhodobě a nejen u nás nejatraktivnějším cílem investorů, tvoří pouze 9 % z celkového objemu investic prvního letošního čtvrtletí. O procento méně pak zájemci investovali do nájemního bydlení.

„Investoři se zaměřují na nemovitosti, které v krátkodobém až střednědobém časovém horizontu skýtají růstový či developerský potenciál. Jedná se o projekty s povoleními pro rozšíření nebo přestavbu, případně s možností kompletní změny užívání například na byty. Tyto nemovitosti zpravidla generují stabilní výnos,“ komentuje aktuální situaci na trhu komerčních nemovitostí David Sajner ze společnosti Knight Frank.

Růst výnosů

Vzhledem k přetrvávajícím vysokým úrokovým sazbám probíhá na trhu korekce výnosů. V prvním čtvrtletí narostly výnosy u kanceláří a nákupních center o čtvrt procentního bodu, v ostatních segmentech ještě výrazněji – o půl procentního bodu. Lze očekávat, že korekce bude pokračovat i v průběhu tohoto čtvrtletí. Nyní se výnosy komerčních realit ve své prémiové podobě pohybují mezi 5 – 6,5 %, když nejvyšších dosahují dnes velmi populární obchodní parky.

„Na trhu se nyní objevují trofejní nemovitosti, které do portfolií vlastníků nezapadají z hlediska dlouhodobé strategie, většinou v souvislosti s požadavky na ESG. Vzhledem k tomu, že v současné době jsou zahraniční institucionální investoři méně aktivní, získávají prostor realizovat akvizice atraktivních trofejních či komerčně zajímavých nemovitostí právě domácí investoři,“ doplňuje D. Sajner.

Co investiční trh letos očekává?

Další vývoj situace na trhu bude do značné míry záviset na vývoji podmínek pro financování nemovitostí. Dokud nedojde ke snížení základních úrokových sazeb, které určují centrální banky, bude situace na investičním trhu nadále složitá. „Nakupovat za 4,5 % výnosu při 7 % úroku nedává smysl,” konstatoval nedávno v rozhovoru pro remspace Miroslav Linhart ze společnosti Deloitte. Navíc je podle něj velkým problémem kalkulace cen, a to právě kvůli pohybu úrokových sazeb u nás i v Evropě. Také proto nadále budou podle analytiků společnosti Frank Knight realitním investicím v ČR dominovat domácí investoři. Jejich výhodou oproti zájemcům ze zahraničí je znalost trhu, díky které jsou ochotni akceptovat zdánlivě vyšší rizikovost investice.

Za zmínku v těchto souvislostech stojí nedávná prognóza společnost Savills – ta očekává ve druhé polovině roku 2023 globální oživení investiční aktivity a její normalizaci na úrovni dlouhodobých průměrů. Objem peněžních rezerv určených pro investice do nemovitostí podle ní ke konci roku 2022 činil 828 mld. dolarů, což je na meziroční úrovni méně, ale stále o 80 % více než v roce 2019, tedy před příchodem pandemie.

Nejde jenom o trh

Současně bude situace na investičním trhu jistě definována také celkovým vývojem české ekonomiky – ta loni poněkud překvapivě vykázala vzrůst HDP o 2,4 %. Letos ji ovšem podle většiny prognóz očekává mírný pokles, což je vlastně pokračování vývoje z druhé poloviny loňského roku, kdy vývoj HDP už signalizoval nástup hospodářské recese. Zároveň budou i letos Česko trápit inflační tlaky, které sice v posledních měsících mírně zeslábly, ale stále jsou značné – vzhledem k tomu lze očekávat další snižování reálných mezd a následně rovněž spotřeby domácností.

Vedle ryze ekonomických faktorů, které se dnes do poměrů na českém realitním trhu pochopitelně propisují, jsou tu bohužel ještě další a významnější okolnosti. V institucích typu MMF či IBRD se v současnosti mluví o „epizodě vysoké inflace v západních ekonomikách“, ovšem současně tam geopolitickou situaci považují za nejhorší od konce II. světové války. Takové signály pochopitelně investiční trhy, respektive investoři vnímají velmi citlivě.

Petr Bým

Zajímá Vás aktuální situace na realitním trhu? Tak přijďte diskutovat s předními lídry českého byznysu a odborníky na development, investice a rozvoj měst na 22. ročník konference Real Estate Market Spring, 7. června 2023. Těšíme se na Vás! Kompletní program a přihlášku naleznete ZDE.