„Následující rok bude náročný. Část prodávajících bude nucena připustit si, že na trhu došlo k přecenění, zejména kvůli prudkým nárůstům úrokových sazeb, způsobených snahami centrálních bank o zkrocení inflace. Jelikož i cena financování v eurech už přesáhla 5% hranici, výnosová procenta se budou muset upravit směrem nahoru. Financování v korunách bude ještě dražší a výnosy, aby dávaly pro investory smysl, se budou muset přiblížit dvojciferným číslům“, komentuje aktuální situaci na trhu komerčních nemovitostí Richard Curran, ředitel společnosti Knight Frank.

Česko čeká pokles realitních investic

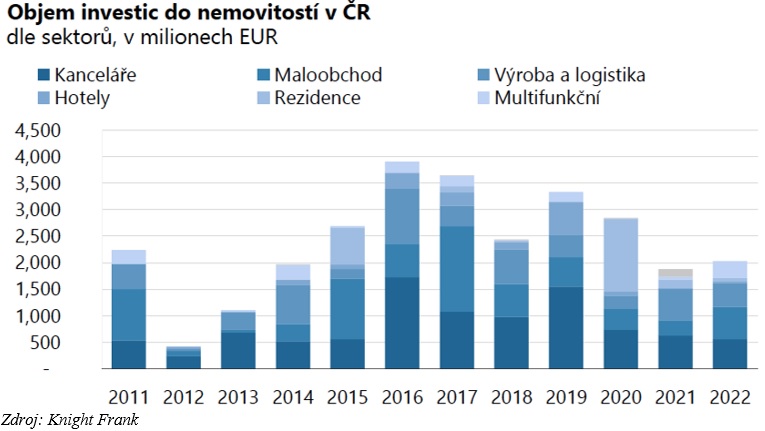

Během 4. čtvrtletí přesáhl objem investic do českých komerčních realit 330 milionů eur. V meziročním srovnání to bylo o 8 % více, ale když se vyloučí transfery v rámci majetkových skupin a předprodeje, pak jde o 1,67 miliardy eur a 6 % meziroční pokles.

Ve 4. čtvrtletí vzbudily největší zájem investorů skladové a průmyslové nemovitosti s podílem 60 %, následovaly maloobchodní nemovitosti s podílem 21 % – stejně jako v předchozích čtvrtletích se jednalo zejména o nákupní parky a supermarkety. V celoročním srovnání pak byl „retail“ pro investory nejatraktivnější – objem 610 mil. eur představuje 30 % všech investic, když do kancelářského segmentu jich směřovalo 27 %. „Očekáváme, že bude narůstat poptávka po institucionálním nájemním bydlení a logistických areálech. Kanceláře budou stabilní. V maloobchodu bude stejně jako v posledních dvou letech poptávka zejména po nákupních parcích a samostatně stojících velkých prodejnách. Naopak u nákupních center a obchodů na hlavních obchodních ulicích mohou narůstat obavy investorů kvůli současné ekonomické situaci, což se s největší pravděpodobností projeví na výši cen tak, aby i tento produkt přilákal kupce“ nastiňuje možnosti budoucího vývoje R. Curran.

Zatímco během 4. čtvrtletí byl největší podíl investičního kapitálu, směřujícího do segmentu komerčních realit, rozdělen rovnoměrně mezi USA a Česko (každý s 42 %), v celoročním srovnání dominoval lokální kapitál s podílem 51 %. Následovaly USA (13 %), Slovensko (11 %), Rakousko (9 %) a Německo (7 %). „Česká republika má štěstí v tom, že snížila svou závislost na zahraničním kapitálu a během let se zde vytvořila silná základna lokálních investorů. Tito investoři potáhnou trh i během následujících 6 až 12 měsíců. Příležitosti budou hledat i tam, kde se objeví problémy s refinancováním nemovitostí při zvýšených úrocích nebo u fondů řešících svou likviditu“, doplňuje R. Curran.

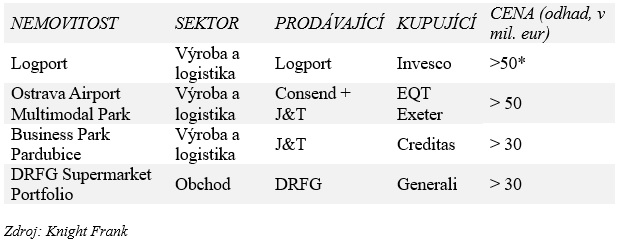

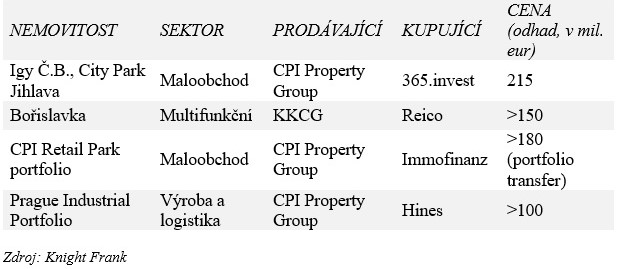

Významné investiční transakce v 4. čtvrtletí 2022

Významné investiční transakce za rok 2022

Nesoulad v očekávání kupujících a prodávajících na trhu přetrvává. Několik transakcí bylo odloženo nebo zcela zrušeno, jelikož kupující na poslední chvíli začali požadovat slevy, a to i přes předchozí dlouhá vyjednávání.

Pro rok 2023 lze očekávat, že poptávka po nemovitostech bude tažena zejména relativně silnou základnou domácích investorů, kteří mají hlubší znalosti místního trhu, a zároveň, pokud disponují dostatečným množstvím vlastní hotovosti, jsou schopni uzavřít obchod i na trhu, který poskytuje zhoršené podmínky k financování. Nicméně zejména v první polovině roku odborníci z Frank Knight očekávají výrazný propad investiční aktivity, jelikož trh musí přijmout novou realitu s vyššími výnosovými procenty.

RS/pb